| Юлия Меркулова Автор статьи Практикующий юрист с 2012 года |

Закон позволяет возместить часть средств, затраченных на платное лечение, реабилитационные процедуры и приобретение медикаментов.

Возмещение происходит за счет возврата НДФЛ, удержанного с заработка граждан. Для этого в ИФНС нужно подать бланк декларации 3-НДФЛ, а также подтвердить размер расходов.

Рассмотрим, как вернуть налоговый вычет за лечение, и какие виды затрат могут компенсировать гражданам.

Кому положен налоговый вычет на лечение?

Он является социальной льготой. Получить его могут следующие категории трудоспособных граждан:

- работающие на постоянной или временной основе по трудовому договору или гражданско-правовому соглашению (в этом случае НДФЛ удерживается и перечисляется в бюджет предприятием);

- самозанятые субъекты, самостоятельно декларирующие доход и уплачивающие НДФЛ (адвокаты, нотариусы и т.д.);

- получающие заработок за границей, но признанные налоговыми резидентами РФ и уплачивающие НДФЛ в бюджет.

Указанные лица могут получить налоговый вычет на свое лечение, а также при оказании медицинских услуг родственникам (несовершеннолетним детям, супругу, родителям и т.д.). При этом предельный размер компенсации будет распространяться на всех лиц, в отношении которых поданы документы на возврат НДФЛ.

Возврат налогового вычета за лечение возможен только в случае, если с вашего заработка своевременно удерживался и перечислялся подоходный налог.

Если недобросовестный работодатель нарушал закон и не перечислял НДФЛ в бюджет, возврат расходов на лечение будет невозможен.

Как правило, оформление вычета происходит по итогам календарного года. Однако НК РФ допускается возможность получения указанной льготы в текущем году — для этого документы нужно подать работодателю с одновременным подтверждением права на компенсацию через ИФНС.

Как получить вычет?

Рассмотрим алгоритм действий для получения средств из бюджета. Если вычет оформляется через ИФНС, порядок процедуры выглядит следующим образом:

- после прохождения лечения или покупки медикаментов вам нужно получить документы, подтверждающие оплату медицинских услуг;

- необходимо заполнить декларацию 3-НДФЛ, указав все виды доходов и размер удержанного НДФЛ за календарный год;

- до 30 апреля следующего года нужно обратиться в местную налоговую инспекцию с декларацией 3-НДФЛ и заявлением на предоставление компенсации.

В этом случае расчет суммы вычета будет зависеть от фактических затрат на лечение, а также размера удержанного НДФЛ.

Обратите внимание! Документы можно предоставить работодателю, с которым у вас заключен трудовой договор. Сделать это можно в текущем году, а льгота будет предоставлена путем снижения налогооблагаемой базы, т.е. ваш заработок будет освобожден от НДФЛ на сумму предоставленного вычета.

Чтобы получить компенсацию по месту работы, вам нужно подтвердить свое право через инспекцию ФНС. Это обязательное требование закона, чтобы избежать повторного предоставления льготы или превышения максимальной суммы вычета.

Реализовать право на указанную социальную льготу можно при соблюдении следующих условий:

- при затратах на медпомощь по собственному лечению или в отношении родственников (супруг, родители, дети до 18 лет);

- если медпомощь предоставлена лечебными учреждениями на территории РФ;

- если виды оплаченных услуг входят в специальный перечень, утвержденный Постановлением Правительства РФ от 19.03.2001 № 201;

- если у медицинской клиники имеется лицензия.

Также закон позволяет получить вычет на приобретение медикаментов и по расходам на уплату взносов на пенсионное страхование.

Какие нужны документы?

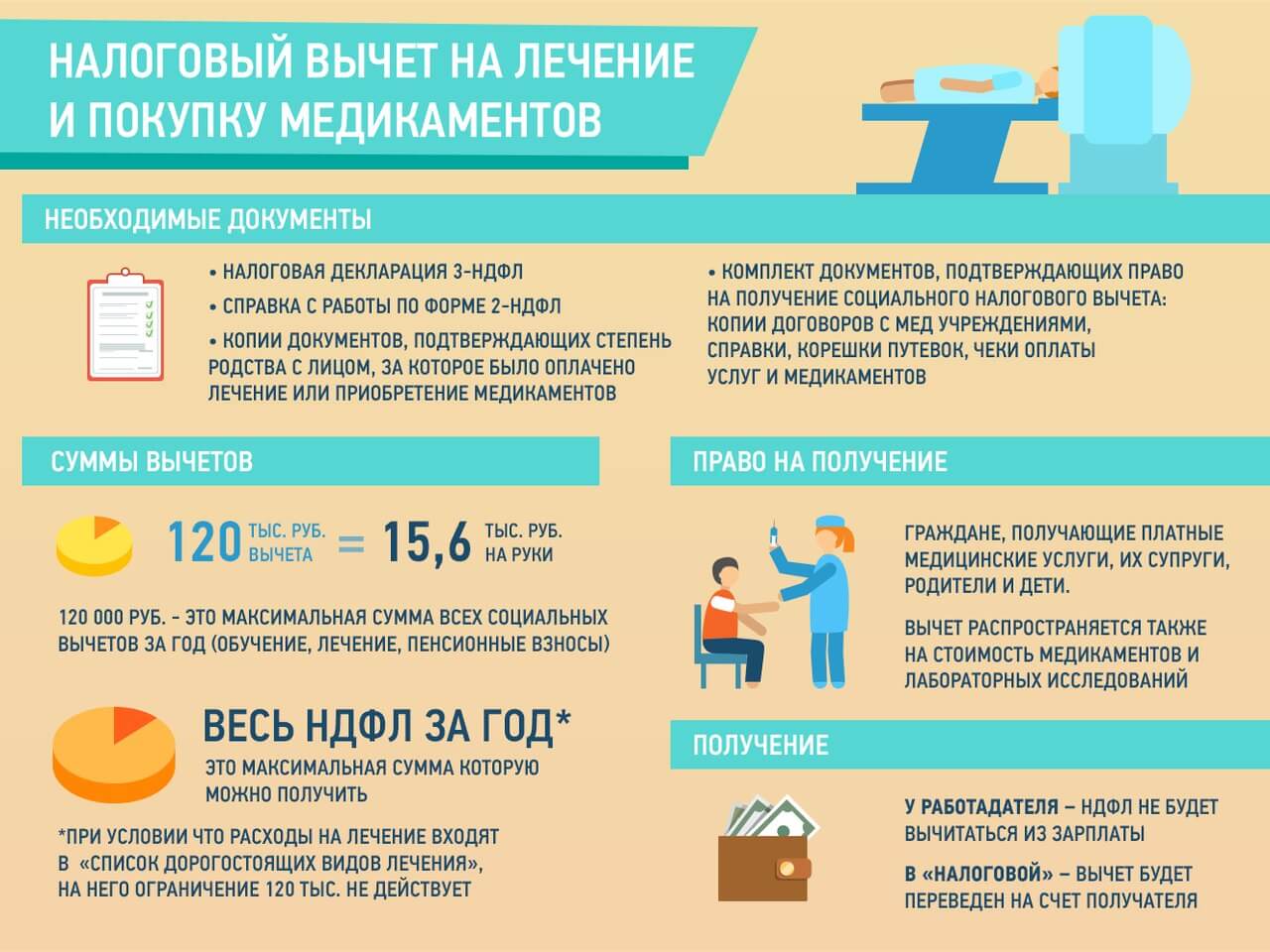

В ИФНС нужно представить следующие документы:

- декларационный бланк 3-НДФЛ;

- общегражданский паспорт;

- справку 2-НДФЛ, которую нужно взять по месту работы;

- заявление с указание реквизитов банковского счета;

- договор на оказание медицинских услуг либо иные документы, подтверждающие прохождение платного лечения;

- платежные бумаги, подтверждающие фактическую оплату лечебных услуг;

- справка медицинского учреждения об оплате услуг. В ней указывается код лечения. Например, дорогостоящее лечение проходит по коду 2.

Обратите внимание! В составе документов должна быть приложена копия лицензии медицинской клиники. Вычет предоставляется только в отношении российских организаций, оказывавших услуги.

При заполнении бланка 3-НДФЛ граждане сами рассчитывают размер причитающейся им суммы. Проверка представленных сведений для оформления вычета будет осуществляться налоговым органом по заявлению гражданина.

Срок подачи документов

Налоговая декларация может быть подана в году, следующим за годом оказания медицинских услуг. Подать декларационный бланк 3-НДФЛ и иные документы нужно не позднее 30 апреля. Если бумаги предоставляются работодателю, их можно предъявить в любое время текущего года.

Размер вычета в 2018 году

Получить компенсацию можно только в пределах суммы, указанной в НК РФ. В 2018 году этот лимит составляет 120 тыс. руб.

Учтите, что вы можете получить не более 13% от стоимости затрат на оказание платной медицинской помощи, т.е. 15600 руб. в год (120 тыс. руб. х 13%).

Также сумма вычета не может превышать размер НДФЛ, фактически удержанного из заработка гражданина.

Исключение составляет только компенсация за дорогостоящее лечение. На федеральном уровне утвержден перечень медицинских услуг, отнесенных к высокотехнологичным и дорогостоящим видам лечебной помощи. По данным направлениям затраты могут быть возмещены в полном объеме исходя из фактической стоимости лечения.

Оформление налогового вычета

Документы для его получения будут отличаться в зависимости от оснований получения льготы (на себя, детей, супруга или родителей) и также характера медицинской помощи. Рассмотрим, как правильно оформить налоговый вычет за лечение в различных жизненных ситуациях.

Вычет за лечение детей

Пока детям не исполнилось 18 лет, вы можете возместить расходы на их лечение. Для этого нужно учитывать следующие нюансы:

- поскольку дети находятся на вашем иждивении и не получают самостоятельного дохода, при расчете вычета используются сведения о вашем заработке и сумме удержанного налога;

- возместить расходы можно за лечение каждого ребенка;

- в комплект документов для ИФНС дополнительно включается свидетельство о рождении родного ребенка или судебный акт об усыновлении.

Обратите внимание! Закон допускает воспользоваться льготой на детей, достигших 18 лет, но продолжающих обучение по очной форме. В этом случае нужно предоставить справку из учебного заведения.

Вычет за лечение родителей и супруга

Он предоставляется по общим правилам, однако нужно подтвердить факт родства или семейных отношений. Для этого подается свидетельство о браке, о рождении или иные аналогичные документы.

Вычет по курортно-санаторному лечению

Для реабилитации после болезни или по медицинским показаниям гражданам может назначаться платное санаторно-курортное лечение. Расходы на такую форму медицинской помощи возмещаются по следующим правилам:

- для предоставления компенсации нужно иметь на руках направление на санаторно-курортное лечение, выписанное врачом, а также путевку;

- за вычетом можно обращаться только при полной оплате санаторного лечения, для этого представляется платежный документ;

- размер компенсации также ограничен суммой в 120 тыс. руб. в год.

Санаторно-курортное лечение должно проходить на территории России, в противном случае льгота не предоставляется.

Перечень видов лечения, за которые можно вернуть налоговый вычет

Его получение возможно только при оплате медицинских услуг, утвержденных в нормативных актах. Для этого было принято Постановление Правительства № 201. В состав видов лечения входят:

- стоматологические услуги, в том числе протезирование зубов;

- услуги скорой и неотложной помощи;

- стационарное лечение, в том числе хирургические услуги;

- реабилитационные услуги (направление в санатории и на курорты, и т.д.);

- иные виды медицинской помощи.

Постановлением № 201 утвержден перечень дорогостоящих видов медпомощи, за которые можно вернуть расходы в полном объеме. Например, к их числу относится хирургическое лечение при осложненных формах болезни, трансплантация костного мозга, лечение наследственных болезней и т.д. Для получения компенсации в договоре на лечение должны быть точно указаны виды дорогостоящих услуг, соответствующих Постановлению № 201.

Резюме

Если вы исправно платите налоги, то имеете право на льготы. Одна из них — налоговый вычет. Он предоставляется, в том числе, и на лечение. Вы можете получить компенсацию за услуги:

- стоматолога;

- хирурга;

- скорой помощи;

- оказываемые в санаториях.

Установлен единый размер затрат, с которых можно получить вычет, — 120 тыс. руб. По всем вопросам обращайтесь к нашим юристам.

| Людмила Разумова Редактор Практикующий юрист с 2006 года |

Комментарии

Добрый день! Супруг является индивидуальным предпринимателем (ИП). Может ли он получить налоговой вычет за лечение ребенка, если платит он не НДФЛ, а ЕСН?

Спасибо

Добрый день! Возмещение НДФЛ по расходам на лечение может получить только физ. лицо-плательщик НДФЛ в бюджет.

ЕСН отменен в 2009 г. И этот налог ИП никогда не платили. Может, у вас УСН или ПСН?

Спасибо, УСН, я ошиблась

Добрый день! В 2015 году моей старшей дочери производилось платное ортодонтическое лечение. С 07.2013 по 07.2016 нахожусь в декретном отпуске. Могу ли я получить налоговый вычет за лечение, подав заявление на вычет в 2017?( с отцом ребенка разведена)

Здравствуйте!

К сожалению, нет. Деньги за лечение возвращаются только за те годы, когда Вы непосредственно производили оплату, т.е. 2015 год. При этом необходимо, чтобы с ваших доходов за этот период удерживался в бюджет НДФЛ в размере 13%. Так как в 2015 году Вы доходов облагаемых НДФЛ не получали, вычет не предоставляется.

Подскажите, пожалуйста, каким образом, супруг может подать заявление на возврат 13% с лечения ребенка, если он живет и работает в Уфе, ребенок прописан тоже в Уфе, а муж - в Новосибирске?

Ваш муж может получить вычет либо через своего работодателя, либо через налоговую инспекцию по месту его жительства в Новосибирске.

Порядок получения вычета через работодателя приведен в п. 3 ст. 218 НК РФ в соответствии с которым он должен обратиться к работодателю с заявлением и документами, подтверждающими его право на вычет.

Такими документами являются:

— свидетельство о рождении ребенка или об усыновлении (если ребенок был усыновлен);

— свидетельство о регистрации брака;

— справка из учебного заведения, в котором обучается ребенок (если ребенок старше 18 лет);

В случае, если в течение налогового периода стандартные налоговые вычеты мужу не предоставлялись, то по окончании налогового периода он может обратиться в налоговую инспекцию по месту жительства за его получением (п. 4 ст. 218 НК РФ)

Для этого в инспекцию нужно подать:

— налоговую декларацию по форме 3-НДФЛ за год, в котором ему не был предоставлен вычет или предоставлен в меньшем размере;

— копии документов, подтверждающих право на вычет;

— заявление о возврате излишне уплаченного налога на ваш банковский счет;

— справку о доходах за прошедший год по форме 2-НДФЛ.

.